確定申告とは?初めてでも安心!必要な手続きと流れを徹底解説

確定申告とは何か?

「確定申告って難しそう…」そう感じている方も多いと思います。

でも実際は、しっかり流れを押さえれば、それほど難しい手続きではありません。

副業を始めたばかりの方やフリーランスの方には、必要な知識となるので押さえておきましょう。

確定申告の定義と目的

確定申告は、日本における納税者が1年間に得た収入や経費、控除などをまとめて申告し、税額を確定させるための手続きです。

これにより、納税者は税金を追加で納める必要があるか、払いすぎた税金が戻ってくるかが決まります。

確定申告が必要な人

確定申告が必要な対象者は以下の通りです。

- フリーランス・個人事業主:自身で事業を行い、事業所得が発生する場合。

- 給与所得者:給与収入が2,000万円以上、または副業などの給与以外の所得が20万円を超える場合。

- 年金受給者:公的年金の年額が400万円以上、または他に20万円を超える所得がある場合。

- 不動産所得者:不動産の賃貸収入や売却益がある場合。

- 株や投資信託などの収益:証券会社で源泉徴収されない口座を利用している場合など。

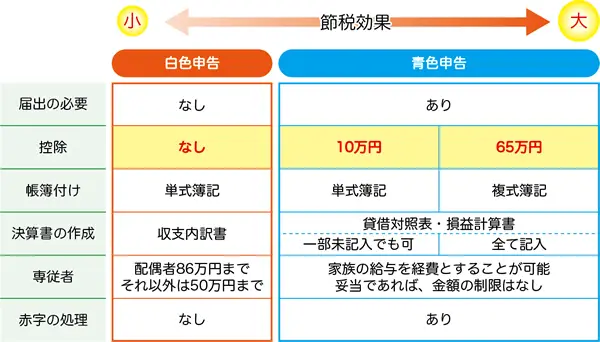

確定申告の種類

「白色申告と青色申告って何が違うの?」と迷う人も多いですよね。

簡単に言えば、青色申告は少し手間がかかるけど、税金の控除が多いというメリットがあります。

白色申告は、始めたばかりの人や、申告内容が少ない人にはシンプルで便利。

どちらを選ぶべきか、あなたの状況に合わせて考えてみましょう!

白色申告

白色申告は、フリーランスや個人事業主が簡単に確定申告を行える方式です。

帳簿の記載義務はあるものの、青色申告に比べて簡易な内容です。

ただし、税制上の優遇措置は少なく、事業所得に対する控除が限られます。

青色申告

青色申告は、より詳細な帳簿の記録を求められる代わりに、税制上の優遇が多いのが特徴です。青色申告では、最大65万円の控除が受けられ、損失を翌年以降に繰り越せるなどのメリットがあります。

帳簿は複式簿記が必要ですが、クラウド会計ソフトを利用することで簡素化できます。

どちらを選ぶべきか?

事業規模が小さく、経理が苦手な人には白色申告が手軽ですが、将来的に事業を拡大する可能性がある場合は青色申告を検討すると良いでしょう。

確定申告の手続きの流れ

確定申告のプロセスって複雑そうに見えますが、一度流れを把握してしまえばスムーズに進められます。

申告の準備として必要な書類を揃え、申告書を作成して提出するだけ。

初めての人でも手順通りに進めれば問題ありません。

このセクションでは、具体的にどんな準備が必要なのか、どう手続きを進めるかを説明します。

申告の準備

確定申告に必要な書類を事前に揃えておきましょう。主に以下の書類が必要です。

- 源泉徴収票(サラリーマンの場合)

- 経費の領収書(フリーランスや個人事業主)

- 控除証明書(生命保険料、医療費、ふるさと納税、寄付金など)

申告書の作成方法

申告書は以下の方法で作成できます。

- 書面で作成:税務署から申告書を取り寄せて手書きで記入。

- インターネットで作成:国税庁の「確定申告書等作成コーナー」を利用して、オンラインで作成できます。

申告書を作成して郵送やe-Taxで提出することができます。

申告書の提出方法

- 税務署への持参:最寄りの税務署に直接申告書を持参。

- 郵送での提出:作成した申告書を郵送で提出。

- e-Tax(電子申告):インターネットを使って申告書をオンラインで提出。

還付金が早く振り込まれる利点があります。

どこで確定申告ができるか?

税務署に行って申告する方法はもちろん、最近はe-Taxでオンライン申告が主流。

家にいながらでも申告が完了するので、時間がない人には便利です。

税理士に依頼するという選択肢もあり、あなたのライフスタイルに合った方法を選びましょう。

税務署

全国の税務署で直接申告書を提出することができます。

確定申告期間中には、税務署に特設の申告相談窓口が設置されることもあります。

e-Tax(電子申告)

インターネットを使って、マイナンバーカードやICカードリーダーを利用し、自宅から簡単に申告できる方法です。

e-Taxでは事前に「ID・パスワード方式」の登録が必要ですが、一度登録すれば毎年利用できます。

郵送での提出

申告書を郵送で提出することも可能です。

郵送の場合、必ず期限内に税務署へ届くようにしましょう。

税理士に依頼

自分で手続きが難しい場合、税理士に依頼して代行してもらうことができます。

特に複雑な申告が必要な場合には、専門家の助けを借りるのが安心です。

確定申告に必要な税理士を探す方法

税理士紹介サイトを利用する

インターネット上には、税理士を簡単に検索できるサービスが多数あります。

希望する地域や業種に特化した税理士を見つけるのに便利です。

- 弥生の税理士紹介サービス

弥生会計ソフトを提供する弥生株式会社が運営する税理士紹介サービス。

信頼性が高く、事業規模やニーズに合った税理士を無料で紹介してくれます。 - 税理士ドットコム

税理士ドットコムは、国内最大級の税理士紹介サイトです。

確定申告や経理サポートなど、目的に応じて専門の税理士を検索・依頼できます。

多くの口コミや評価があるので、税理士選びの参考になります。 - ビスカス税理士紹介センター

経理代行や確定申告サポートを含む様々な税務業務を行う税理士を紹介してくれます。

自分に合った税理士を紹介してもらうことができ、個別のニーズに合わせた税理士を見つけやすいです。

知人や同業者からの紹介

信頼できる税理士を見つけるために、既に税理士を利用している知人や同業者に相談してみるのも効果的です。

実際に使った経験をもとにした口コミや評価を聞けるため、相性の良い税理士を見つけやすくなります。

地元の商工会議所に相談する

商工会議所は、地域のビジネスをサポートする機関で、多くの税理士とネットワークを持っています。

地域に精通した税理士を紹介してもらえるため、ローカルな問題や規制に詳しい税理士を探したい場合に役立ちます。

税理士会に問い合わせる

日本各地にある税理士会に直接問い合わせることで、信頼性の高い税理士を紹介してもらえます。

全国各地の税理士が所属しているため、住んでいる地域や業種に合った税理士を見つけやすいのが特徴です。

- 日本税理士会連合会(JTAF)のウェブサイトを利用すれば、地域別に税理士を検索できる機能も提供されています。

税理士検索アプリを活用する

スマホを利用して税理士を探せるアプリも便利です。

例えば、「税理士探しアプリ」では、希望条件を設定し、簡単に税理士を見つけることができます。

オンライン税理士サービスを利用する

オンラインで税理士とやり取りできるサービスを利用するのも一つの方法です。

オンライン税理士は、時間や場所に縛られずに相談でき、特に忙しい方には便利です。

初期費用が少なく、料金体系が透明なサービスが多いです。

- クラウド会計ソフトとの連携ができる税理士を選ぶと、日々の会計作業もスムーズに進められます。

直接の面談や相談を行う

税理士を選ぶ際には、面談や電話相談で直接やり取りをしてみましょう。

税理士との相性や、どれくらいのサポートが必要かを明確にすることが重要です。

また、料金体系やサポート範囲などを具体的に確認し、自分のニーズに合った税理士を選ぶことが大切です。

確定申告で使用できる会計ソフト

確定申告を助けてくれる便利なサービスがたくさんあります。

自分で書類を作るのが不安な方や、税務の知識が少ない方でも、これらのサービスを利用すれば簡単に進められます。

無料で使えるものから有料でサポートが充実しているものまで、いくつかの選択肢を紹介しますので、自分に合ったツールを見つけてください。

freee(フリー)

-1024x555.jpg)

freee(フリー)は、日本で広く利用されているクラウド会計ソフトで、特にフリーランスや個人事業主、中小企業向けに設計されています。

このソフトを使うことで、日々の経理業務や確定申告、年末調整を簡単に管理でき、帳簿作成から税務申告まで一貫したサポートを受けられます。

オンラインでの操作が中心なので、インターネットがあればどこからでもアクセスできるのが大きな特徴です。

主な特徴

- 自動化機能

freeeは、銀行口座やクレジットカードと連携することで、取引データを自動で取り込み、仕訳を自動生成します。

これにより、経理作業を大幅に軽減でき、面倒な手入力を省けます。 - シンプルなインターフェース

経理や会計の知識がない人でも使いやすい、直感的な操作画面が特徴です。

スマートフォンからも利用可能で、いつでもどこでも記帳や確認ができます。 - 税務書類の自動作成

freeeは、確定申告や年末調整、消費税申告に必要な書類を自動で作成する機能を持っています。

特に青色申告にも対応しており、最大65万円の控除を受けられるため、フリーランスや個人事業主にとって大きなメリットです。 - e-Tax連携

freeeはe-Tax(電子申告)とも連携しており、確定申告書類をオンラインで提出できるため、税務署に行かずに申告が完了します。

また、マイナンバーカードやカードリーダーが不要の「ID・パスワード方式」にも対応しています。

料金プラン

freeeには複数の料金プランがあり、ユーザーのニーズに応じて選べます。

- 無料プラン:基本的な機能は無料で利用可能ですが、確定申告や複雑な帳簿処理を行う際には制限があります。

- スタータープラン(月額1,100円~):基本的な会計機能と、経費の記録、簡単な確定申告ができるプランです。

- スタンダードプラン(月額2,200円~):青色申告書や決算書の作成が可能。より多くの自動化機能やチームでの利用が可能。

- プレミアムプラン(月額4,300円~):税理士との連携や複雑な税務処理、マルチ通貨対応など、より高度なサポートが受けられます。

誰に向いているか?

- フリーランスや個人事業主:経理や帳簿を簡単に管理したい人。

会計知識がなくても利用しやすく、特に確定申告や経費管理を効率化できます。 - 中小企業:売上や経費が増えるにつれて複雑になる経理業務を簡略化したい企業向け。従業員の給与計算や年末調整もサポートしています。

- 会計初心者:経理経験が少ない人や、税務書類作成が初めての人でも直感的に操作できるため、手軽にスタートできます。

サポート体制

freeeでは、オンラインヘルプやチャットサポートも充実しており、初めての人でも安心して使えます。

また、税理士との連携機能もあり、税理士と共有することで、より正確な帳簿管理や税務申告が可能になります。

マネーフォワード クラウド確定申告

マネーフォワード クラウド確定申告は、フリーランスや個人事業主、中小企業向けのクラウド会計ソフトで、特に確定申告を簡単に行うために設計されています。経理や会計に不慣れな方でも使いやすく、日々の取引データを自動で記帳して、申告書類を自動生成する機能が特徴です。銀行口座やクレジットカード、請求書発行システムとの連携が充実しており、経理の効率化を強力にサポートします。

主な特徴

- 自動仕訳機能 マネーフォワード クラウド確定申告は、銀行口座やクレジットカードと連携し、取引データを自動的に取り込み、経理の仕訳を自動生成します。

これにより、手動での入力を大幅に削減し、経理作業の効率化が図れます。 - 確定申告書類の自動作成 取引データを基に、青色申告や白色申告に必要な確定申告書類を自動で作成できます。

特に青色申告を行う場合、最大65万円の控除を受けられるため、フリーランスや個人事業主にとって大きなメリットがあります。 - 経費管理が簡単 レシートの写真をスマホで撮影し、経費として自動的に記録できる機能があります。

領収書やレシートをなくす心配もなく、効率的に経費を管理できます。 - クラウド対応でどこからでも利用可能 インターネットに接続していれば、どこからでもアクセス可能です。

スマートフォンやタブレットでも操作できるため、外出先や移動中にも記帳や確認ができます。 - 多彩な連携機能 銀行口座やクレジットカードだけでなく、他のビジネスアプリとも連携が可能です。

例えば、請求書発行システムや給与計算ソフト、マネーフォワードの他のクラウドサービスと統合して利用でき、ビジネス全体の効率化が図れます。

料金プラン

マネーフォワード クラウド確定申告には、利用者のニーズに合わせたさまざまなプランがあります。

- 無料プラン:基本的な機能は無料で利用できますが、確定申告書類の作成や青色申告書の作成は制限されます。

- ベーシックプラン(月額1,280円~):確定申告書類や青色申告書の作成が可能。

自動仕訳や経費管理機能も利用できます。 - ビジネスプラン(月額3,980円~):複数の口座管理や高度なサポートが含まれるプラン。

従業員がいる場合の給与計算や年末調整にも対応しています。

誰に向いているか?

- フリーランスや個人事業主:特に経理に不慣れな人や、確定申告を手軽に済ませたい人に最適。

自動仕訳機能により、面倒な経理作業が大幅に軽減されます。 - 小規模事業者:売上や経費が増えてくる中小規模の事業者にとっても、効率的に経理を管理できる機能が揃っています。

請求書発行や給与計算も一括で管理できるので、業務全体を効率化できます。 - 経理に時間をかけたくない方:取引データやレシートを自動で取り込む仕組みがあるため、経理作業を最小限に抑えたい方に適しています。

サポート体制

マネーフォワードでは、オンラインのヘルプセンターやチャットサポートが充実しています。

また、税理士との連携機能もあり、複雑な税務処理をプロに依頼することが可能です。

クラウド型なので、最新の税制変更にも迅速に対応し、安心して利用できます。

e-Taxへの対応

マネーフォワード クラウド確定申告は、e-Tax(電子申告)に対応しており、オンラインで申告書類を提出できます。

これにより、税務署に足を運ばずに済むため、時間と手間を大幅に省けます。

また、ID・パスワード方式にも対応しているため、マイナンバーカードやカードリーダーを持っていない方でも簡単に申告可能です。

やよいの青色申告オンライン

やよいの青色申告オンラインは、フリーランスや個人事業主向けに提供されているクラウド会計ソフトで、特に青色申告をサポートするために設計されています。

会計や経理に不慣れな人でも、簡単に帳簿を作成し、確定申告を行える機能が充実しています。やよいの青色申告オンラインを使うと、青色申告に必須の複式簿記も手軽に扱えるため、節税メリットを最大限に活かすことが可能です。

主な特徴

- 青色申告に特化した機能 やよいの青色申告オンラインは、青色申告に対応した帳簿作成が非常に簡単です。

帳簿を自動的に生成する仕組みや、税務書類をワンクリックで作成する機能があり、特に経理初心者でも安心して使えます。 - 確定申告書類の自動作成 日々の取引データを入力していくことで、確定申告に必要な青色申告決算書や申告書類が自動的に生成されます。

これにより、確定申告の手続きを効率的に進めることができ、65万円の青色申告特別控除も簡単に適用できます。 - クラウド対応でどこからでも利用可能 クラウドサービスのため、インターネット環境さえあれば、パソコン、スマートフォン、タブレットからいつでもどこでもアクセス可能です。

移動中や外出先でも、簡単に帳簿の記帳や経費の管理ができる点が大きな利点です。 - 初心者向けのサポート機能 初心者でも使いやすいインターフェースが採用されており、会計や経理に関する知識が少ない人でも、ガイドに従って操作を進められる点が魅力です。

また、オンラインヘルプやサポートチャットを通じて、疑問点が解消できる体制も整っています。 - 仕訳ナビ機能 やよいの青色申告オンラインには「仕訳ナビ」機能があり、何を入力すればよいのか迷ったときでも、システムが自動で適切な項目を提示してくれるので、取引内容を入力するだけで正しい仕訳が簡単に行えます。

料金プラン

やよいの青色申告オンラインには、フリーランスや個人事業主のニーズに合わせた料金プランがいくつか用意されています。

- 無料プラン:初年度は無料で利用できます。

必要な基本機能はほぼ網羅されており、青色申告のための帳簿作成も可能ですが、いくつかの制限があります。 - セルフプラン(年間8,000円~):青色申告の書類作成機能や、自動仕訳、サポート機能が利用できます。

自分で経理業務を進めたい人向けです。 - ベーシックプラン(年間13,000円~):電話サポートやチャットサポートが追加され、経理に不安がある人におすすめです。

さらに、セキュリティ強化やデータバックアップ機能も含まれています。 - トータルプラン(年間22,000円~):経理や税務のサポートを全面的に受けたい方に向けたプラン。

専用アドバイザーがつくため、困った時に即座にサポートが受けられます。

誰に向いているか?

- フリーランスや個人事業主:特に青色申告を行うフリーランスや個人事業主に最適。節税効果を最大限に引き出すために必要な機能が全て揃っています。

65万円の青色申告特別控除を活用するための複式簿記もサポートされています。 - 経理初心者:経理や帳簿付けが初めての人でも、仕訳ナビやガイド機能を利用すれば、青色申告の複雑な作業を簡単に進められます。

また、会計の知識がなくても正確な仕訳を自動で行ってくれる点が魅力です。 - 青色申告を簡単に済ませたい方:確定申告が初めての人や、青色申告の手間を最小限に抑えたい方にとって、やよいの青色申告オンラインは最適なツールです。

サポート体制

やよいの青色申告オンラインでは、オンラインのFAQやヘルプ機能に加え、ベーシックプラン以上では電話やチャットによるサポートを受けられます。

また、税理士や会計士への相談が可能なプランもあり、確定申告の際に困ったことがあれば、プロのサポートを受けることができます。

e-Taxへの対応

やよいの青色申告オンラインは、e-Tax(電子申告)に対応しており、オンラインで申告書を提出することができます。

これにより、税務署に直接出向く必要がなく、確定申告の手続きを簡単に済ませることが可能です。

また、マイナンバーカードやICカードリーダーが不要な「ID・パスワード方式」にも対応しているため、簡単にe-Taxを利用できます。

国税庁の確定申告書作成コーナー

無料で利用できる国税庁のオンラインツール。

手入力で確定申告書を作成し、e-Taxで提出することが可能です。

操作はやや手間がかかりますが、誰でも利用できる手軽さが特徴です。

確定申告での節税対策

節税と聞くと難しそうですが、確定申告では合法的に税負担を軽減する方法がいくつもあります。

適切に経費を申告することで、事業にかかるコストを計上し、所得を圧縮できるのです。

さらに、医療費控除や寄付金控除を活用することで、税額を減らすことが可能です。

上手に節税して、余計な税金を支払わないようにしましょう!

経費の申告方法

フリーランスや個人事業主は、事業に関連する経費を正確に計上することで節税が可能です。

交通費や通信費、業務に使用する物品費などが該当します。

適切な領収書や証拠書類を保存し、経費として申告しましょう。

控除の活用

確定申告では、医療費控除、寄付金控除、生命保険料控除、ふるさと納税などを利用して、税額を抑えることが可能です。

これらの控除を正しく活用することで、納税額を減らすことができます。

確定申告に遅れた場合のペナルティ

確定申告を遅れてしまうとどうなるのか?実は、期限を過ぎてしまうとペナルティが課されることがあります。

延滞税や無申告加算税が発生するため、余分な出費を避けるためにも期限内に申告することが大切です。

延滞税

申告期限を過ぎてしまうと、延滞税が課される可能性があります。

延滞税は、期限を超えた日数に応じて累積します。

無申告加算税

確定申告を全く行わない場合、無申告加算税が課されます。

税額に対して一定の割合が上乗せされるため、金銭的負担が増加します。

期限内の申告が大切です。

還付申告について

「還付申告って何?」と思う方もいるかもしれませんが、これは払いすぎた税金が戻ってくる手続きです。

医療費控除やふるさと納税などを活用した場合、還付申告によって税金が戻ってくることがあります。

還付金の受け取り方法

払いすぎた税金がある場合、確定申告によって還付金が振り込まれます。

還付申告は、特に医療費控除やふるさと納税を行った場合に多く見られます。

還付金が振り込まれるまでの期間

e-Taxを利用して申告した場合、還付金が早く振り込まれる傾向があります。

通常、申告から数週間程度で口座に振り込まれます。

確定申告の注意点とよくある質問

確定申告の注意点

- 申告期限を守ること

- 確定申告の提出期限は通常、毎年2月16日から3月15日までです。

期限内に申告をしないと、延滞税や無申告加算税といったペナルティが課される可能性があります。

早めに準備を始め、期限を守って提出しましょう。

- 確定申告の提出期限は通常、毎年2月16日から3月15日までです。

- 領収書や証明書の保管

- 経費として申告するためには、領収書や請求書が必要です。

これらの書類は5年間保管する義務がありますので、しっかり整理しておくことが大切です。

- 経費として申告するためには、領収書や請求書が必要です。

- 控除の記入漏れに注意

- 控除を適用することで、課税所得を減らし、節税効果を得られます。

特に医療費控除やふるさと納税の寄付金控除など、適用できる控除は漏れなく申告しましょう。

- 控除を適用することで、課税所得を減らし、節税効果を得られます。

- 副業所得の申告忘れに注意

- 副業で得た収入が20万円以上ある場合、確定申告が必要です。

副業を始めたばかりの方は、収入が20万円未満かどうかを確認し、必要に応じて申告してください。

- 副業で得た収入が20万円以上ある場合、確定申告が必要です。

- 経費の過剰計上を避ける

- 経費として計上できるのは、事業に直接関連する支出のみです。

プライベートな支出を経費に含めると、税務署からの指摘やペナルティの対象になる可能性があるので、注意が必要です。

- 経費として計上できるのは、事業に直接関連する支出のみです。

よくある質問(Q&A)

.jpg)

Q 給与所得者でも確定申告が必要ですか?

A 通常、給与所得者(サラリーマン)は年末調整で税額が確定するため、確定申告は不要です。しかし、次の場合は確定申告が必要です。

- 副業で20万円以上の収入がある

- 医療費控除や住宅ローン控除を受ける場合

- 給与収入が2,000万円を超える

Q 経費として認められるものは何ですか?

A 経費として認められるのは、事業に関連した支出です。

以下のようなものが一般的な経費に該当します。

- 交通費や通信費

- オフィスや作業場所の家賃(自宅兼事務所の場合は一部)

- パソコンや業務に使う機器、ソフトウェア

- 事務用品や文房具

Q 申告期限に間に合わない場合どうすればいいですか?

A 申告期限を過ぎると、延滞税や無申告加算税が課される場合があります。

やむを得ず遅れる場合は、できるだけ早く税務署に申告を行いましょう。

遅れたとしても早めに申告すれば、ペナルティが軽減されることもあります。

Q 医療費控除はどのように申請するのですか?

A 医療費控除は、1年間に支払った医療費が10万円または所得の5%を超える場合に申請できます。医療費の領収書をまとめ、申告書に記入し、医療費控除を受ける旨を記載します。

セルフメディケーション税制も利用可能です。

Q ふるさと納税をした場合、どうやって申告すればいいですか?

A ふるさと納税を利用した場合、寄付金控除として申告します。

寄付した自治体から送られてくる「寄付金受領証明書」を基に申告書に記入し、控除を受けます。5自治体以内なら、ワンストップ特例制度を利用すれば確定申告は不要です。

Q 副業での収入が20万円未満の場合は申告が不要ですか?

A 副業で得た所得が年間20万円未満であれば、確定申告は不要です。

しかし、住民税の申告が必要な場合がありますので、住んでいる自治体のルールを確認してください。

Q 延滞税と無申告加算税はどのように計算されますか?

A 延滞税は、納期限を過ぎてから支払った税金に対して日割りで発生します。

無申告加算税は、申告を期限内に行わなかった場合に課されるもので、通常は納付すべき税額の10%が加算されます。

ただし、すぐに申告すれば軽減される可能性があります。

Q 還付申告は期限後でもできますか?

A 還付申告は、期限を過ぎても5年以内であれば申告可能です。

医療費控除や住宅ローン控除などを忘れてしまった場合でも、後から還付申告を行い、払いすぎた税金を取り戻すことができます。

まとめ

確定申告は、最初はハードルが高いと思うかもしれませんが、正しい知識を持って準備をすればスムーズに進められます。

特に節税や還付申告をしっかり理解すれば、余分な税金を払わずに済みます。

この記事で紹介した情報を参考にして、確定申告を効率よく終わらせましょう。